| 當前位置 : 江蘇汽車網 >> 汽車新聞 >> 車界新聞 |

2017年汽車零部件行業大型投資并購案盤點 |

|

每一年汽車零部件企業并購事件都時有 產生,2017年已 悄悄離去,蓋世汽車對過去的一年進行匯總發現,有些并購案已 實現,有些還在進行中,下面我們就一起來看看今年 產生了哪些大型知名的投資并購案!  1 吉利[報價 4S店]汽車斥18.33億元收購3家公司以 擴充發動機及變速器產能 吉利汽車(00175)發布布告,于2017年11月7日,該公司 從屬吉利羅佑向浙江吉利收購寶雞 指標公司全部注冊資本,代價為人民幣3.451億元。 2017年11月7日,吉利羅佑向浙江吉利及上海華普[報價 4S店]收購義利 指標公司全部注冊資本,代價為人民幣4.95億元。

2017年11月7日,吉利羅佑向吉利控股收購SZX 指標公司全部注冊資本,代價為人民幣9.931億元。 2 雙錢輪胎 集團出資1.07億元收購回力輪胎10%股權 米其林將不再持股

上海華誼 集團股份有限公司 示意,其控股母公司上海華誼( 集團)公司, 方案持有雙錢 集團(安徽)回力輪胎有限公司的全部股權。 其中,雙錢輪胎 集團有限公司出資1.07億元,收購回力輪胎10%股權。 這 部分股權的原持有人,為米其林(中國)投資有限公司。 雙錢輪胎 集團是上海華誼 集團的全資子公司。 同時,上海華誼( 集團)公司的全資子公司上海華誼 集團(香港)有限公司,出資3.2億元,收購回力輪胎30%的股權。 這 部分股權原屬于法國Compagnie Financiѐ re Michelin SCmA(CFM公司)。 簽約各方 示意,上海華誼( 集團)持有回力輪胎的全部股權,有利于“回力”、“雙錢”、“米其林”品牌 連續發展。 交易 實現后,雙錢輪胎 集團、上海華誼( 集團)公司和上海華誼 集團(香港)分別持有回力輪胎50.8%、19.2%及30%股權。 3 奧托立夫收購Fotonic i NordenAB 部分資產 獲取激光雷達及 常識產權

蓋世汽車訊 據外媒報導,奧托立夫與Fotonic i Norden AB簽訂 協定,旨在收購后者的 部分資產。Fotonic i Norden AB公司位于瑞典斯德哥爾摩(Stockholm)及謝萊夫特奧(Skellefteå),該公司是激光雷達及飛行 工夫(Time of Flight,ToF)攝像頭領域的 里手,負責這類產品的設計、研發與創造工作。 本次收購達成后,Fotonic i NordenAB旗下 部分 常識產權、研發及原型機資產及研發資源將轉到奧托立夫旗下,其中就包含35名激光雷達及ToF攝像頭領域的工程專家。 估計該筆交易將于2017年的年末達成, 相符 特例成交條件(customary closing conditions)的 有關要求,其收購的資產將歸屬奧托立夫電子公司(Autoliv Electronics)。 4 華域汽車擬17億元收購上海小糸50%股權 9月28日晚間,華域汽車發布布告稱擬出資17.16億元收購日本小糸、豐田通商 總計持有的上海小糸50%股權。在此之前,華域汽車、日本小糸和豐田通商作為上海小糸的控股方,分別 占有上海小糸50%、45%、5%的股權,一旦此次交易 實現,上海小糸將成為華域汽車的全資子公司。

材料顯示,上海小糸重要業務為汽車照明系統研發及創造,重要客戶為上汽大眾[報價 4S店]、上汽通用、長安[報價 4S店] 集團、一汽大眾[報價 4S店]、上汽乘用車、東風日產[報價 4S店]、東風乘用車等。2016年,上海小糸營收為98.25億元,同期凈利潤為4.06億元;2017年1—7月,上海小糸營收達70.32億元,同期凈利潤為2.93億元。 5 博世馬勒將 銷售渦輪業務 方源資本 方案收購 博世 集團和馬勒 集團 方案 銷售其合資企業博世馬勒渦輪增壓系統(BMTS),收購方為私募股權投資公司方源資本,公司合伙人包含 寰球知名的機構投資者。方源資本 方案收購博世馬勒的全部業務,全部地區的約 1,300 名員工(截至 2017 年 8 月)全部轉入新公司。

博世、馬勒以及方源資本于 2017 年 9 月 6 號 簽訂了收購 協定。三方達成 統一將不對外披露收購價格及 有關細節。該收購 方案仍有待反壟斷及 其余 有關部門審核。 方源資本 方案進一步 擴大其渦輪增壓業務,并為博世馬勒帶來可 連續的增長。“渦輪增壓技術是有助于減低排放的重要解決 方案之一,我們相信在 將來的幾年里,渦輪增壓市場將會連續增長態勢。憑借雄厚的研發 根底和先進的生產技術,博世馬勒必將從這一市場趨勢中獲益。作為整個投資 方案的一 部分,我們將 連續投資博世馬勒,以確保公司 可以 獲得 長久的 順利并占據有力的市場地位。”方源資本總裁及聯合 獨創人唐葵先生 示意。 6 威伯科收購美國商用車技術供給商馳派達 拓展轉向 威力 寰球領先的致力于 普及商用車安全、效率和智能互聯技術的供給商威伯科8月24日 宣告 簽訂 協定收購私人控股公司馳派達轉向系統有限公司(RH Sheppard Co., Inc.)。馳派達是商用車技術重要供給商,提供業界領先的車輛轉向 威力,總部位于美國賓夕法尼亞州的漢諾威。 該交易依 特例須經美國監管機構批準,此前估計將在2017年第三季度末 實現,當前未聽到風聲,威伯科的收購價為1.45億美元,該價格可能依 特例有所調整。馳派達在2016年的銷售額達1.3億美元。 馳派達是北美一家重要的一級供給商,提供一系列奠定重型商用車和特種車輛行業 標準的動力轉向 安裝。馳派達 占有900多名員工,還提供精密發動機泵和領先的再創造服務。同時,該公司將 本身創造和先進鑄造 威力垂直整合,威伯科預期將其用于 部分產品。 此外,通過已有的與領先轉向驅動操縱供給商的獨家 協定,馳派達將可提供緊湊、經濟高效的 打破性技術解決 方案,為北美商用車輛創造商提供 積極轉向操縱。 7 法雷奧 實現收購汽車傳動技術領軍企業德國FTE 集團 10月31日,法雷奧 宣告 實現對汽車傳動技術領軍企業德國FTE 集團(福締)的收購,該項收購已 獲得歐盟委員會和土耳其反壟斷機構的批準。

德國FTE 集團總部位于德國,是 寰球領先的汽車離合器與齒輪傳動 安裝創造商,在產品線與客戶布局方面與法雷奧高度互補,此次收購將為法雷奧在 積極液壓操縱系統提供 廣大的前景。隨著混合動力汽車和電動汽車的 崛起, 積極液壓操縱系統將是一個極具 策略性并高速發展的市場。 2016年,德國FTE 集團的銷售額約為5.5億歐元,在 寰球 占有超過3,800名員工;公司多元化的生產 腳印遍布德國、捷克、斯洛伐克、墨西哥和中國等8個國家。 實現收購的首年,德國FTE將幫助法雷奧實現業績增長。 8 KSS收購高田

今年6月,日本最大的汽車零部件企業, 占有84年歷史的高田公司,因氣囊等 品質造假,最后申請破產 掩護。 高田將從日本重要的金融機構——三井住友金融 集團尋求過渡性貸款(bridge loans)以 應答各種債務問題,而貸款的金額將高達上百億日元(上億美元)。 作為世界上做大的汽車氣囊提供商之一,高田已經與中國控股的KSS進行了數月的收購 會談。KSS是高田的同業競爭對手,2016年初被中國汽車零部件創造商均勝電子收購。 據報導,KSS同意以15.88億美元(約合人民幣108.6億元)收購高田除了與問題氣囊召回有關的全部資產。KSS總裁兼首席執行官Jason Luo在一份申明中 示意, 只管 遭逢氣囊召回事件,高田公司業務的“潛在力量”并未被 減弱。 KSS 方案在 等同的 待業條件下將高田公司在 寰球 規模內的員工“ 根本上全部”保留,并且 否定將關閉高田在日本的工廠。 同時,KSS指出,其將 接續履行與問題氣囊召回無關的合同供給,并且將于數周內 簽訂最后 協定。 KSS估計,整個收購將于2018年第一季度 實現。 9 華泰將收購曙光 集團 發力新能源/商用車 曙光股份發布布告稱,大股東曙光 集團擬將其持有的9,789.5萬股曙光股份的股票 銷售給華泰汽車[報價 4S店],并將其持有的4,581.83萬股的投票權托付給華泰汽車。前述交易 實現后,華泰汽車在曙光股份 占有投票權的股份數量 總計為1.4471億股,占股本總額21.27%,成為實際 意思的控股股東。本次轉讓股票價格初步定為23.21元/股, 象征著華泰將對此 領取22.72億元人民幣。

收購 實現后,華泰將以北京工程探究總院為 核心,天津、上海及北京新能源探究院三大設計分院為 支撐,俄羅斯、德國慕尼黑、美國硅谷三大技術 核心為 依靠的整車研發布局體系,從而全面實現與黃海的資源整合,技術優勢互補。 將來華泰汽車 方案在2020年實現50萬輛的銷量,銷售額1000億元;其中傳統能源汽車 方案銷售40萬輛,新能源汽車銷售10萬輛,動力電池供給30億瓦時。 10 中國企業5.95億美元收購博世電機業務

5 月 2 日博世 宣告將以5.95億美元向鄭州煤礦機械 集團及私人股本公司——崇德投資 銷售旗下子公司SG控股。據悉,SG控股主營起動機與發電機業務。

鄭州煤礦機械 集團(鄭煤機)重要負責生產汽車零部件及煤礦開采機械,同時被認為是中國最大的液壓支架創造商,2016年營業收入約36億元。鄭煤機當天在港交所發布布告稱,并購價格為現金5.45億歐元(約合40.98億元人民幣), 實現后將 獲得SG控股不少于86.16%的 權利。據悉,此次交易有望幫助SG控股 深刻中國市場。 鄭煤機估計,借助鄭煤機和崇德投資的內部資源,投資金額不會超過4.4億歐元,而 殘余 部分則將通過外部銀行融資的 模式獲取資金。 博世 集團 示意,并購 實現后,鄭煤機方面將接手其旗下起動機和發電機子公司(SG) 整體近7000名雇員和位于14個國家的16處營業 場合。同時,博世子公司SG位于斯圖加特的總部將得到保留。 鄭煤機在布告中 示意,這項并購還需求等到中、德、美等國監管部門審核通過后方可 實現交割。在博世 集團層面,還需滿足“無雇員反對”的條件。 11 高通收購恩智浦半導體公司

2017年4月4日,高通和恩智浦一起 宣告雙方董事會 統一通過了高通的收購報價,并 簽訂了最后 協定,高通將以每股110美元的現金收購恩智浦,現金收購價約為380億美元,加上恩智浦的債務,總交易金額為470億美元。從剛流出這個 信息就震驚了業界,其實震驚這詞還不夠猛,高通是手機通信芯片龍頭,而去年恩智浦收購飛思卡爾后成為 寰球最大的車用半導體創造商,并且是車用半導體解決 方案與通用微型操縱器(MCU)的市場龍頭。就資本市值的角度來看,當前高通的資本市值989億美元,恩智浦半導體的資本市值約355億美元, 將來兩者合并后的資本市值有機會達到1500億美元。 12 李爾公司收購安通林汽車座椅業務

2017年4月28日,汽車座椅及電氣系統創造商李爾 宣告,公司已 實現對安通林汽車座椅業務的收購。 安通林座椅業務拓展至歐洲及北非等五個國家中,其年銷售額約為3億歐元(約合3.28億美元),其業務 波及適時座椅 拆卸、座椅架構及 安裝、座套,與歐洲大型汽車創造商(包含:戴姆勒、標致雪鐵龍、雷諾日產及大眾) 構建了良好的業務合作關系。 此次交易無疑加大了李爾在歐洲市場的實力。據悉,安通林被收購的座椅業務年銷量達到3.22億美元,且重要集中在歐洲五大市場。 此外,美元匯率上漲及歐元匯率下滑也給李爾的此次收購帶來 定然的 機會。 13 收購科聚亞,朗盛規模最大收購交易

今年4月,特別化學品公司朗盛 宣告已圓滿 實現對 寰球領先的阻燃劑與 光滑油添加劑供給商之一美國科聚亞公司的收購,進度較原先估計的有所提前,于當月21日正式 實現。科聚亞公司總價格達24億歐元,這是朗盛歷史上規模最大的收購交易。 據稱,此次收購極大地 豐碩了朗盛旗下的添加劑產品組合,使朗盛在這一對特別化學品格業極具吸引力的增長市場中成為 寰球領先的企業之一。除添加劑之外,科聚亞的聚氨酯與有機金屬化合物業務也將并入朗盛的資產組合。約2500名原科聚亞員工將加入朗盛位于 寰球11個國家的20處基地。原科聚亞公司業務部門的年銷售額約為15億歐元。 14 大陸 集團收購Hornschuch,細分領域也要強化!

今年3月 信息,國際科技公司大陸 集團已 實現對位于Weißbach的Hornschuch 集團的收購工作。在此之前,全部 有關的反壟斷當局已經無條件地批準了兩家公司的合并。Hornschuch 集團現在可整合到貝內克-卡里科業務領域中。 Hornschuch 集團是設計薄膜、 性能性薄膜、泡沫薄膜和緊湊型薄膜以及人造革的領先創造商,其產品 寬泛 利用于工業業務領域(家具、建造業和汽車行業)以及Do-it-Yourself鄰域。2015 財年,Hornschuch 在德國和美國四個生產基地 占有 1800 余名員工,銷售額達 4.1 億歐元。貝內克-卡里科為大陸 集團康迪泰克事業部旗下的業務單元,在德國、中國、墨西哥、波蘭和西班牙的七個駐地研發和生產用于乘用車和商用車及 其余重要行業的表皮 材料。該部門 2015 年的銷售額約為 5.5 億歐元。 15 松下再收購法可賽20%股份,成了最大股東!

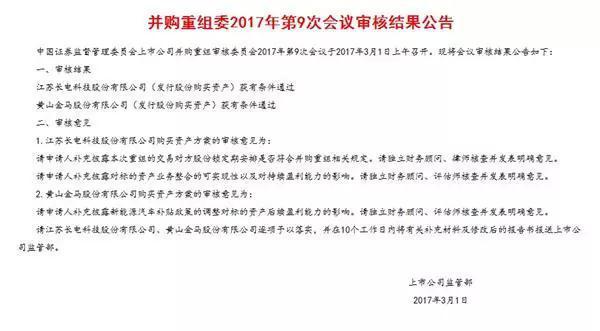

同樣在今年3月,日本松下 宣告,為 加強進入汽車行業的推動力,已同意再次購買法可賽20%的股份,屆時將成為法可賽最大股東。2015年,松下曾收購了法可賽49%的股份。此次,松下 示意將會再次購買法可賽20%的股份,購買 順利之后,松下將持有法可賽69%的股份。 松下并沒有發布此次購買股份的具體價格,但是 示意一旦 獲得政府的批準,將會于4月份 實現此交易。此外,松下指出,并不 期冀此次交易將會給其財政收入帶來較大的影響。印度《經濟時報》指出,松下之所以會有此舉,是因其當前正將業務重心轉向 集團客戶,以 躲避在低利潤消費電子領域的 便宜競爭。 16 德納花1億美元收購了美國USM公司

今年2月 信息,美國德納公司已經和美國創造公司(U.S. Manufacturing Corp,簡稱USM)達成 協定,前者將以1億美元現金買下后者在密歇根州沃倫市的軸套和傳動軸創造業務。德納公司在申明中 示意此次收購 可以添加德納在乘用車和商用車業務方面的收入,同時 可 認為德納提供全新輕量化產品和加工工藝。德納公司是USM最大的客戶,USM公司60%的業務來自德納公司。 17 美國車橋公司收購麥特達因公司 2017年4月6日,美國車橋公司正式 宣告 實現對于麥特達因公司的收購。此項交易得到了雙方董事會的 統一贊成通過,并于近期 獲得雙方股東的批準。 至此,美國車橋公司成為一家 首屈一指的,為汽車、商用和工業市場的動力傳動系統、金屬成型產品、動力驅動系統、鑄造產品,提供 寰球領先的設計、工程、驗證和創造服務。 18 金馬股份116億元收購眾泰[報價 4S店] 另募重金加碼新能源汽車 蓋世汽車目前從中國證監會官網獲悉,金馬股份增發收購眾泰汽車一事獲有條件通過,據稱,該公司并購重組 實現后,將 增長公司主營業務從汽車零部件創造 擴充到整車創造,公司市值將 打破200億元。

具體來看,該公司將收購眾泰汽車100%股權,交易價格116億元,以8.91元/股向交易對方發行股份13.02億股。配套募集資金總額不超過20億元,以9.14元/股底價擬發行股份2.19億股。募集配套資金凈額全部用于新能源汽車開發 名目。

19 三星80億美元收購美汽車零部件巨頭哈曼 3月12日 信息,來自外媒報導,三星官方以80億美元正式 宣告 實現對音響巨頭哈曼國際的收購。收購 實現后,哈曼將變成三星全資 占有企業,Dinesh Paliwal將 接續 負責哈曼國際CEO。公司的員工隊伍,總部,設施及其品牌均將保留。這起收購案背后,三星瞄準的其實是一整個新能源智能汽車的市場。

當前公司投東和監管機構均已通過該收購,根據最新條款,哈曼國際股東將分到每股112美元的收購金額。 哈曼是物聯網汽車解決 方案領域的龍頭企業,截至2016年9月30日的過去12月內銷量占據了汽車行業的65%,在 實現收購之外將會推動三星在物聯網技術尤其是汽車電子方面的發展。 |

| 上一篇:因意外降檔存缺陷 福特或將額外召回百萬輛問題汽車

|

| 想便宜點買汽車嗎?參加江蘇汽車網組織的汽車團購行動吧,發揮集體的力量,一起來砍價。4S店提供包車接送,最主要的是提供您心動的價格,呵呵,還不報名去!GO >> |

| 百度搜索 | 百度中 2017年汽車零部件行業大型投資并購案盤點 相關內容 |

| 360搜索 | 360搜索中 2017年汽車零部件行業大型投資并購案盤點 相關內容 |